Блог компании Иволга Капитал |Портфель акций вчера вышел из убытка. Надеюсь, еще подрастет ;)

- 30 августа 2022, 07:49

- |

Вчера в плюс вернулся наш смешанный портфель акций. Плюс-минус, когда речь об акциях – это чокнутый маятник. И всё-таки, думаю, импульс повышения еще есть. Выражаясь осторожнее, падение рынка, если случится, по моей оценке, развития сейчас не получит.

Против рынка выступают дорогие, считай, малодоступные деньги. Последние дни сделки однодневного РЕПО с ЦК проводятся по ставкам выше, а иногда и заметно выше 8%. Ключевая ставка – ровно 8%, и через неполные 3 недели ожидается ее дальнейшее снижение. Потенциальное укрепление рубля, что держал бы в уме, тоже фактор сдерживания рынка.

В остальном ситуация неплохая. Американские фондовые индексы, каким бы далеким ни был заокеанский рынок, мое мнение, формируют дно и от него оттолкнутся. Нефть неожиданно оказалась вблизи 105 долл./барр. (в копилку крепкого рубля). Доллар тоже, видимо, свое ралли завершил.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог компании Иволга Капитал |РЕПО с ЦК. Всплеск интереса

- 25 августа 2022, 08:17

- |

Сделки РЕПО с ЦК – это биржевой аналог депозита до востребования, со ставкой, аналогичной срочному депозиту. Из минусов наличие НДФЛ, из плюсов – максимальное для РФ кредитное качество и мгновенная ликвидность. К тому же сделки можно совершать в конце торговой сессии, а в течение дня использовать деньги для прочих биржевых операций.

Ставки по РЕПО снижаются в канве снижения ключевой и депозитных ставок. Сейчас это около 7,8% годовых (минус НДФЛ, плюс реинвестирование, минус комиссия – получим около 6,5-6,7%). С одной стороны немного, с другой, видимо, достаточно удобно. Т.к. после долгой стагнации сумма размещения в РЕПО с ЦК, в частности, в нашей компании заметно увеличивается.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Портфель PRObonds Акции. Возврат на нулевую отметку

- 24 августа 2022, 08:08

- |

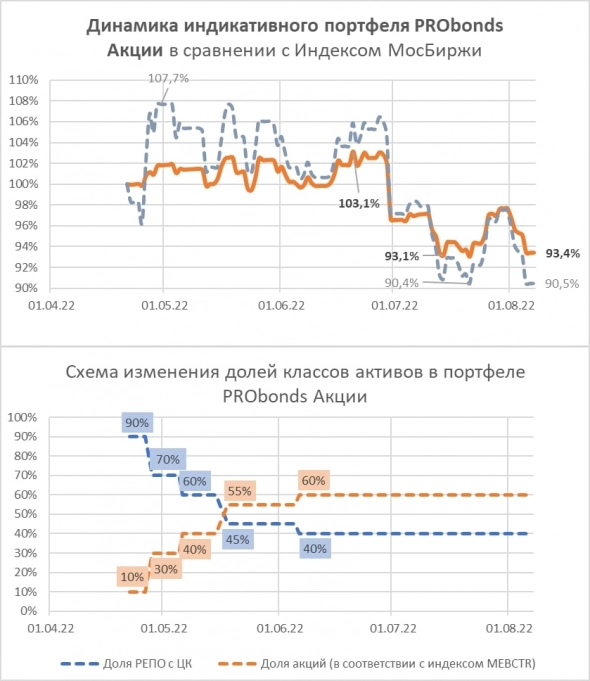

Индикативный портфель PRObonds Акции приблизился к нулевому результату. Идет он к нему снизу, выбираясь из почти 7%-ной просадки. Рынок акций на этом вираже уходил в минус почти на 10%.

Ожидания ближайших дней положительные. При этом доля акций в портфеле сохраняется на нейтральном уровне, около 60% от активов (в соответствующих портфелях доверительного управления она сейчас составляет в среднем 56%). Что отражает сохранения осторожности. Доля акций может и снизиться по мере роста рынка. Но снизиться незначительно, скажем, до 50%. В расчете на то, что растущий тренд, который, возможно, мы получили на рынке, скорее всего, не будет отличаться последовательностью. Думаю, общее движение рынка отечественных акций вверх, которого я всё же ожидаю, будет состоять из набора разнонаправленных и широких колебаний.

( Читать дальше )

Блог компании Иволга Капитал |Портфель PRObonds Акции упал. И что впереди с нашими акциями, для меня загадка

- 07 августа 2022, 07:54

- |

То, что за первую неделю рынок упал на 7%, а портфель только на 4%, утешает, но «постольку, поскольку».

Что впереди на нашем рынке акций, для меня загадка. За его рост – напряженные настроения участников, а также падение ставок денежного рынка (РЕПО с ЦК дает уже только 7,6%, месяц назад было около 9%).

Против роста – падение нефти и укрепление рубля. Одно однажды развернет вектор другого. Т.к. падение нефти, думаю, надолго.

Ситуация противоречива. Нет смысла принимать решений, всё равно просчитаешься. Доли бумаг и денег остаются нейтральными, а сам портфель худо-бедно обыгрывает рынок. И, если не драматизировать, находится в весьма умеренном минусе.

( Читать дальше )

Блог компании Иволга Капитал |Депозиты ниже 7%, психологические уловки и фондовый рынок

- 04 августа 2022, 07:47

- |

Депозиты вернулись в октябрь прошлого года. Мало того, зафиксированные Банком России 6,95% всего на 2,5% выше исторически минимальных депозитных уровней 1,5-2-летней давности.

Цифра «6» создает 2 психологические уловки. Во-первых, то, что ниже 7%, перестает восприниматься как высокая доходность. Во-вторых, пусть с мая мы чаще видим недельные дефляционные данные, накопленная годовая инфляция, 15%, больше указанных 6 в 2,5 раза.

Экономика – наука высасывания прогнозов из пальца. Однако подтверждение указанных уловок я вижу в активизации наших клиентов. У нас как инвесткомпании уже заметно, даже резко вырос приток денег. И это приток с банковских депозитов.

Попробуем заглянуть на шаг вперед. Упавшая инфляция, сопровождающая глубокий экономический кризис, должна толкнуть ЦБ к новому снижению ключевой ставки и, соответственно, депозитной. Каким бы бесполезным сейчас не казался наш фондовый рынок, он часть системы сообщающихся сосудов, и он в подобных комбинациях обычно выигрывал.

( Читать дальше )

Блог компании Иволга Капитал |Результаты и тактика сделок доверительного управления ИК «Иволга Капитал». Средняя годовая доходность приблизилась к 7%. Доля прибыльных портфелей достигла 84%.

- 28 июля 2022, 07:58

- |

Сумма клиентских активов под управлением ИК «Иволга Капитал» повысилась до 423 млн.р. Компенсационный фонд (на покрытие дефолтных потерь) достиг 14,9 млн.р.

Совокупный доход, накопленный на активных счетах ДУ, еще не вернулся к докризисным 30 млн.р. Однако в годовых, в среднем по всем счетам, он вплотную приблизился к 7% (6,8% годовых, учитывая комиссии и НДФЛ). При этом часть счетов остаются убыточными, сейчас таких 16%, неделей ранее их было 25%. Т.е. 84% всех счетов доверительного управления находятся в прибыли. В ближайшие дни эта доля должна увеличиться до 88%.

Распределение портфелей по классам активов прежнее. Портфели, ориентированные на ВДО, составляют 85% активов, ориентированные на акции – 13%, ориентированные на денежный рынок (РЕПО с ЦК) — 2%.

( Читать дальше )

Блог компании Иволга Капитал |Доходности РЕПО с ЦК. И почему денежный рынок сигнализирует в пользу дальнейшего снижения ключевой ставки

- 26 июля 2022, 07:50

- |

Очередное снижение ключевой ставки (с понедельника 25 июля она 8% против недавних 9,5%) напомнило о денежном рынке. Доходности однодневных сделок РЕПО с ЦК вчера снизились до 8%+.

Мы с 28 февраля ведем индикативный портфель PRObonds РЕПО с ЦК. Он вчера вновь замедлил накопление доходности. Такими темпами, к февралю следующего года портфель принесет всего около 10%. А пока его доходность соответствует 13% в годовом выражении и 5,3% в накопленном.

Сопоставляя действия Банка России по снижению ключевой ставки с динамикой ставок денежного рынка, вижу сопротивление последнего первому. Вчера деньги можно было разместить под однодневную ставку 8,4-8,5% годовых даже под ОФЗ и облигации РЖД. Это консервативный инструментарий. Под более рисковые бумаги деньги размещались и по 9,5%.

( Читать дальше )

Блог компании Иволга Капитал |Портфель PRObonds Акции. Оставляю долю акций нейтральной

- 25 июля 2022, 08:19

- |

Попытки роста отечественного рынка акций на прошедшей неделе вселяют робкую надежду на завершение долгого нисходящего тренда. Конечно, после столь продолжительного давления на рынок на нем возможны и панические продажи. Но в целом, думаю, рынок и был, и остается вблизи своего ценового дна. Другой вопрос, как скоро и как высоко от него он может уйти.

Я решил не трогать соотношение акций и денег в портфеле PRObonds Акции. Оно сейчас составляет примерно 55%/45%, учитывая падение цен акций с конца июня.

Индикативный портфель PRObonds Акции — смешанный портфель, состоящий из отечественных акций и сделок РЕПО с ЦК. Для отражения динамики акций используется Индекс МосБиржи голубых фишек полной доходности «брутто» (MEBCTR), для денежной части – индекс однодневных сделок РЕПО с ЦК (MOEXREPO) с учетом реинвестирования однодневной доходности. Цена сделок с акциями — средняя цен закрытия индекса MEBCTR на предыдущей и текущей сессии. Транзакционные издержки вычитаются из результата и составляют 1% годовых от средних активов портфеля.

( Читать дальше )

Блог компании Иволга Капитал |Портфель PRObonds Акции. Безучастное наблюдение и ожидание снижения ставки

- 11 июля 2022, 07:23

- |

Прошедшая неделя не принесла портфелю PRObonds Акции заметных изменений в результате: плюс процент, тогда как отмена дивидендов Газпрома еще неделей ранее дала -6%.

Доля акций в портфеле (несмотря на название это смешанный портфель, акции в нем не занимают всех активов) остается нейтральной, вблизи 60% от активов. Это отражает оценку перспектив рыка как слабо предсказуемую.

Всё-таки, как и ранее, не жду нового значительного снижения индексов акций. Однако, чтобы говорить о начале восстановления рынка, тому же Индексу МосБиржи нужно преодолевать хотя бы локальный максимум прошлой среды, 2 273 п. Пока нет и этого.

Так что безучастно наблюдаю за рыночными колебаниями, полагаясь на то, что волатильность портфеля менее драматична в сравнении с фондовыми индексами.

( Читать дальше )

Блог компании Иволга Капитал |Обнуление дивидендов увело портфель акций в минус. Подниматься из ямы будет непросто

- 05 июля 2022, 07:59

- |

Если Индекс МосБиржи от пика конца апреля постепенно снижался, то портфель PRObonds Акции медленно, но прибавлял и поставил максимум в конце июня. Причин было две: наличие значительной денежной позиции, которая с апреля в среднем принесла около 10% годовых, и особенности формирования самого портфеля акций. Последний копирует Индекс голубых фишек полной доходности (включая дивиденды). В ожидании дивидендов, особенно в Газпроме, индекс голубых фишек вплоть до прошлого четверга опережал в динамике более широкий Индекс МосБиржи. Но только до прошлого четверга. Там расстановка стала противоположной.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал